Обстановку на российском фондовом рынке комментируют аналитики финансовых компаний Саратова.

Юлия Афанасьева, начальник аналитического отдела инвестиционной группы "Вельдега"

- Обстановка на российском фондовом рынке стала такой же популярной темой для журналистов, как кредитный кризис в США и грузино-осетинский конфликт. Не мудрено, ведь последнее время на фондовом рынке разворачиваются такие баталии, что дух захватывает даже у видавших виды старых акул рынка.

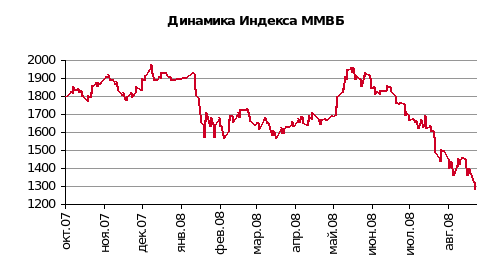

Первая половина 2008 года на российском фондовом рынке проходила по нестандартному сценарию. Год начался ростом отечественных котировок, несмотря на обвальное падение зарубежных рынков. Затем бумаги семимильными шагами принялись догонять заокеанских собратьев. После недолгого подъема, в марте котировки снова постигло снижение. Потом традиционная майская коррекция долго не наступала, так как инвесторы были слишком воодушевлены позитивными политическими событиями. Но 18 - 19 мая рост рынка прекратился, бумаги достигли своих локальных пиков, некоторые акции в эти дни установили новые рекорды стоимости.

С приходом лета ситуация накалилась. "Голубые фишки" бросало из стороны в сторону, то они неотступно следовали за ценами на нефть, то впадали в апатию с американскими рынками.

Обычно, в периоды спада цен на акции первого эшелона, интерес инвесторов смещается в акции второго эшелона. Но на этот раз на фоне событий, разразившихся в первом эшелоне российского рынка, лишь немногие популярные акции второго эшелона выглядели устойчивыми к внешнему негативу и более привлекательными для покупок.

Сейчас, когда завершается пятнадцатая неделя падения российского фондового рынка инвесторы и спекулянты все чаще начинают терзаться вопросами. Что происходит с нашим фондовым рынком? Почему мы так сильно реагируем на внешний негатив? Почему спешим падать вместе с Американцами, а расти - не хотим, когда американские котировки отскакивают? Вернется ли рост на российский фондовый рынок в этом году?

Аналитики выдвигают различные гипотезы поведения рынка - от мирового заговора до теории циклов, когда глобальных доньев рынок достигает раз в четыре года. По странной случайности, если посмотреть на индекс РТС в годовом разрезе можно заметить, что глобальные провалы рынка возникали в високосные годы.

Мы не верим в мистику. И связываем падение российского фондового рынка с общим негативным фоном в мире. Америка наш второй по величине торговый партнер и мы навеки привязаны к друг другу. А в Америке якобы назревает глобальный экономический кризис, назревает уже почти год и никак не разразиться. Почему якобы? А потому, что мы никогда не узнаем истинного положения дел, мы видим только предпосылки к тому, что рост американской экономики замедлится. Но периодические спады экономической активности, рост безработицы и снижение ВВП - это всего лишь закономерные стадии развития экономики государства. Нам и не нужно пытаться составлять истинное положение дел в США. Никто никогда не откроет страшный секрет - на самом ли деле в Америке все плохо, или кризис выдуман, чтобы обрушить национальную валюту и тем самым искусственно уменьшить внешний долг страны, и сделать более привлекательной на мировых рынках свою продукцию.

Мы, биржевая толпа едим то, что нам подают, играем по тем правилам, что диктуют нам СМИ. Но у толпы есть одно свойство - остывать к новостям. Вчерашние новости стираются из памяти, а фундаментальный негатив становиться чем-то сопутствующим нашей бытности. Игроки начинают быстро ориентироваться и учатся играть на понижение, до недавнего момента все кто переметнулся на сторону "медведей" были не в плохом выигрыше.

В начале августа, чуя приближение локального дна рынка "медведи" ослабили хватку и стали более осторожными. Наш рынок был почти готов войти в стадию роста, несмотря на то, что в Америке готовился очередной скандал с крупнейшими кредитными институтами. Нашим инвесторам немного поднадоела тема проблем в банковском секторе США. Что нам до них, когда акции "Газпрома" вернулись назад на два года?

Технические предпосылки для зарождения восходящего движения появлялись все чаще. Как показалось многим биржевикам, 6 августа бумаги нарисовали локальное дно, 7 августа, акции показали стремление расти, открывшись с существенным гэпом вверх. А 8 августа Грузия напала на Южную Осетию. Моментально все мечты российских "быков" рухнули.

Конфликт Грузии с Южной Осетией и Абхазией имеет многолетнюю историю. Вооруженные стычки возникали между этими странами уже на протяжении пятнадцати лет. России часто приходилось выступать миротворцем, так как большая часть населения Осетии и Абхазии наши граждане.

Но на этот раз Грузия предприняла полномасштабное наступление против Южной Осетии с применением тяжелой военной техники и авиации. Грузия, а вернее сказать грузинский лидер, очень стремиться попасть в НАТО. Основное условие вступления в НАТО - это четкая определенность границ государства. В той местности, грузинские села в шахматном порядке чередуются с осетинскими. Ни о какой целостности границ речь не идет. Очевидно, грузинский президент устал от долгих дипломатических переговоров и решил, что пора действовать силой.

Мы не будем давать оценку действиям грузинского руководства, оставим этот хлеб политологам и журналистам. Лишь заметим, что даже Гитлер не решился на военные действия в день открытия Олимпиады.

Котировки российских ценных бумаг, которые уже были готовы начать долгий путь восстановления развернулись и с новой силой рухнули вниз. Очаг возгорания, открытое грузино-осетинское противостояние, был быстро погашен. Но этот конфликт вызвал большой резонанс во всем мире. Причем не только американское руководство стало представлять грузинского лидера жертвой, но и европейское сообщество. Вдобавок, от России отвернулись Украина, Литва, Польша, Эстония и Латвия. Под шумок Польша и вовсе разрешила Америке развернуть на своей территории комплекс противоракетной обороны (ПРО).

Позволим себе каплю сарказма, ни один вменяемый руководитель страны не допустит размещать на своей территории военный объект одной из противоборствующих сторон, тем самым, ставя Родину под удар. Вспомните великого Фиделя и базу Гуантанамо, которую американцы зубами выдирали у кубинского лидера, угрожая нанести по стране ядерный удар.

Россия больше не участвует в гонке вооружений с Америкой, но скрытая ненависть и зависть сохраняется со времен холодной войны.

Мы не поклонники политики В. Жириновского, но недавно он очень правильно заметил, что весь этот накал страстей только орудие для манипуляций американским электоратом перед выборами в США. Уж не знаем, метит ли Буш на третий срок, или новый президент хочет выглядеть героем, приструнившим Россию, но ясно одно, что после ноября страсти улягутся.

Впрочем, наверное, мы слишком, отвлеклись от основной темы, от российского фондового рынка. Уже сейчас волатильность на рынке сильно возросла и нервные торги не дают хорошо зарабатывать даже "медведям". Резкая волатильность - признак готовящейся перемены тренда. Есть старая аксиома, чем нам страшнее, чем меньше надежда на то, что падение рынка скоро кончится, тем быстрее мы развернемся. Будем надеяться, что инвесторы здраво посмотрят на котировки и вспомнят, что о таких ценах три месяца назад они не могли даже мечтать.

Остается только один вопрос, откуда придут деньги на фондовые рынки? Резиденты и нерезиденты увели достаточно большую долю денежной массы с российского рынка и других с развивающихся рынков, при этом не было замечено дикого спроса на американскую валюту, на нефть или традиционный защитный актив золото, даже американские государственные облигации не особо растут. Значит, свободная денежная масса копится, и инвесторы выжидают и выбирают, куда бы её перекинуть. Но какой бы выбор они не сделали, все пойдет по кругу. Когда сырье станет казаться дорогим все "перебегут" на фондовые рынки.

Поэтому мы решили для себя уже сейчас брать на карандаш, присматривать акции российских эмитентов для формирования долгосрочных инвестиционных портфелей, хотя полагаем, что индекс РТС дотянет до уровня 1450 пунктов.

Евгений Вершицкий, аналитик "Брокерский Дом "ЮНИТИ ТРАСТ"

- В настоящий момент российский фондовый рынок находится под гнетом внешнеполитического негатива. События вокруг грузино-осетинского конфликта серьезно нервируют инвесторов, т.к. их последствия сулят жесткую критику со стороны западных стран.

Ни для кого не секрет, что бурный рост российского фондового рынка последних трех лет был спровоцирован притоком иностранного капитала в российскую экономику. Прямая конфронтация с США и ЕС может привести к прекращению этого процесса. Более того, напуганные иностранные инвесторы предпочитают выводить средства из России. К примеру, по словам М.Кудрина, в первый день военного столкновения российских и грузинских войск из России было выведено около 7 млрд. долл. на следующий день еще около 1 млрд. долл. Несмотря на то, что Минфин прогнозирует приток иностранного капитала по итогам года, в условиях политической изоляции России, этих денег российская экономика может не увидеть. Само по себе это не так уж и страшно. В конце концов, у России есть очень крупные золотовалютные резервы, величина которых уже приближается к 600 млрд. долл. Ведь не зря осуществлялось тщательное откладывание сверхдоходов нефтяной отрасли "на черный день". В случае прихода этого дня, у России есть довольно серьезные ресурсы. Неприятным является уход иностранцев из российских активов. Резкий рост курса доллара, который произошел после ввода российских войск на территорию Грузии, тому подтверждение. Увидев неугодные западу действия российских властей, иностранцы поспешили продавать российские рубли, а также акции и облигации российских компаний, номинированных в национальной валюте. Иначе объяснить скачок курса доллара относительно рубля на 70 копеек за день невозможно. Когда массово продается все подряд, фундаментальные и технические факторы перестают действовать, приходит время психологии толпы. Российский рынок сейчас проходит испытание на прочность или даже на зрелость. Будучи несмышленым подростком и получая "на карманные расходы" от доброго иностранного дядюшки, российский рынок подошел к той точке, когда по причине своего юношеского максимализма приходится рассчитывать только на себя. Доказав свою самодостаточность и зрелость, российский рынок сможет в будущем завоевать авторитет среди "взрослых" рынков и привлечь внимание вчерашних паникеров. Итак, первый вариант развития событий - это рост геополитической напряженности и практически полный выход крупных иностранных инвесторов из российских активов. Не будем забывать и о мировом финансовом кризисе, который совершенно предсказуемо подталкивает институциональных инвесторов уходить с развивающихся рынков и хранить свои средства в наиболее надежных активах. Наложение двух этих факторов приведет к довольно серьезным последствиям для России. Это возможно, по нашему мнению, в случае реализации самого негативного сценария. Если, например, Россия будет исключена из большой восьмерки и пострадают суверенные рейтинги страны.

Более вероятным является сценарий, когда начнется глобальная перегруппировка политических сил с поиском нового места на мировой арене для нашей страны. Связи ЕС с Россией достаточно прочные и, вряд ли, из-за регионального конфликта Европа захочет их перечеркивать. Энергетическая зависимость практически не оставляет европейцам выбора - с Россией нужно договариваться. Поэтому европейские страны могут выступить противовесом в НАТО склонным к жесткой риторике США. Конфронтация "западных демократий" с "империалистической" Россией может перерасти в латентную напряженность в их взаимоотношениях, которая отойдет на второй план перед лицом более серьезных проблем: мирового финансового кризиса и замедления мировой экономики. При таком развитии событий, все же должен возобладать здравый смысл. Исход иностранных инвесторов будет не столь критическим, как в случае реализации первого сценария. Падение российского фондового рынка, которое наблюдается с мая этого года, сделало цены на акции многих российских компаний очень привлекательными. При этом экономические риски инвестирования в российский бизнес остались прежними. Даже более того, некоторые 'голубые фишки' стоят в 1,5-2 раза дешевле, чем год назад, при этом показывая рекордные объемы прибыли и наращивая свою рыночную долю.

В таких условиях российская экономика практически ничего не потеряет. Масштабные государственные инвестиции легко могут компенсировать частично ушедший иностранный капитал. А замораживание некоторых соглашений в рамках вступления в ВТО может позитивно отразиться на агропромышленном комплексе, который медленно начинает вставать с колен. России по силам поддерживать устойчивый экономический рост на уровне 6-7% в год, что существенно выше роста замедляющейся мировой экономики. В таких условиях медленно, но верно российский фондовый рынок будет восстанавливаться, однако начнется это не раньше того момента, когда произойдет полное очищение мировых финансов от последствий американского ипотечного кризиса, т.е. во второй половине 2009 года. В настоящий момент еще существует довольно высокая вероятность крупных списаний убытков ведущими мировыми банками. Этот процесс может затянуться до середины 2009 года. Кроме того, вполне очевидно замедление мировой экономики, что также не добавит "бычьих" настроений. Поэтому в течение ближайшего года взрывного роста фондового рынка ждать не стоит. В случае реализации второго сценария нас ждет консолидация рынка на текущих уровнях и боковое движение до наступления ясности с состоянием мировой экономики.

Что касается краткосрочных прогнозов, то в ближайшие месяцы нас ждут довольно смутные времена. В США идет предвыборная кампания, в ходе которой кандидат от республиканской партии Маккейн осуществляет активные нападки на Россию, чем набирает себе дополнительные висты. Чтение нотаций России может продолжиться до самых выборов, т.е. до 4 ноября. В случае победы Барака Обамы российский рынок вздохнет более свободно. В противном случае, риски увеличатся. Также велика вероятность пересмотра макроэкономических данных США за последние месяцы в сторону их снижения. Многие индикаторы свидетельствуют о том, что рецессия в США уже наступила. Официальные источники свидетельствуют об обратном, но существуют исторические примеры, когда официальная статистика по экономике США искажалась в сторону улучшения общей картины. Что касается сырьевых рынков, то цены на нефть, фундаментально достаточно высокие, будут корректироваться и также не окажут поддержку рынку. По нашим оценкам, вполне вероятно снижение цен на нефть до уровня в 100 долл. за баррель или даже ниже. В таких условиях поддержкой нефтяным компаниям станет разве что снижение налоговой нагрузки на отрасль.

Итак, если подводить итоги вышесказанному, стоит отметить, что рост напряженности между Россией и западом негативно отразится на российском фондовом рынке, однако не фатально. Политические риски инвестирования в акции российских компаний усугубляются экономическими проблемами, но являются преодолимыми. Прежде всего, за счет фундаментальной силы российской экономики, накопившей за последний 8 лет существенный потенциал. Дешевеющие российские акции рано или поздно привлекут крупных инвесторов, т.к. их фундаментальная стоимость находится выше текущих уровней. Уверенный рост на российском фондовом рынке может начаться со второй половины 2009 года, пока же на рынке существуют лишь спекулятивные идеи. Однако если расширить горизонты инвестирования до 2-3 лет, то многие "голубые фишки" на текущих уровнях являются привлекательными для инвестиций.

Группа аналитиков компании "АТОН"

- Каждое новое падение фондового рынка - а за последние десять лет он падал шесть (!) раз - вызывало нервозность и ажиотаж у инвесторов, но в перспективе нескольких лет становилось очевидным, что была пережита лишь небольшая коррекция индексов, которая не препятствовала дальнейшему росту ключевых финансовых показателей по стране. Правильно ли думать, что сейчас рынок переживает нечто большее, чем простую коррекцию и на чем основаны подобные суждения?

По официальным данным, с 2001 по 2007 годы оборот ММВБ вырос с 4,22 до 106,89 трлн рублей, или на 2532,94% (именно такой доход получил бы человек, инвестировавший n-ую сумму в индексный ПИФ на этот период). Рост налицо. Однако с начала 2008 года ММВБ потерял 42%, снизившись с 1888,86 на 30.12.2007 до 1326,04 (данные на 28.08.2008), обороты торгов за тот же период сократились в два с лишним раза (до уровня 2006 года).

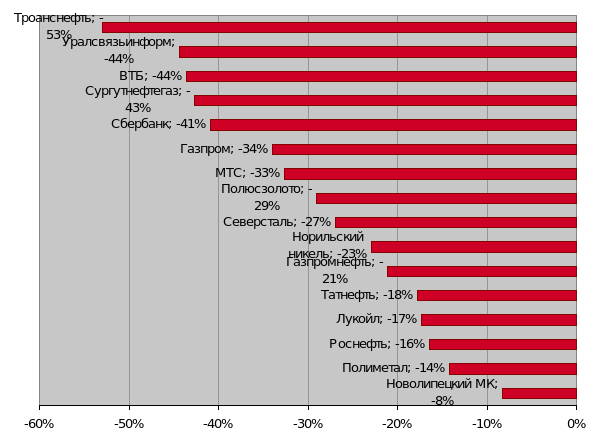

Что это: временная коррекция или смена тренда? Аналитики не берутся прогнозировать, когда рынок вернется к восходящему тренду. В России политические риски cерьезно обесценили наиболее ликвидные бумаги гигантов отечественного бизнеса. Так, бумаги "Газпрома" переживали в этом году резкие взлеты и падения: за несколько месяцев акция сначала поднималась в цене почти на 20%, а затем резко падала в цене на более чем 50%. Сегодня акции Газпрома - одни из самых недооцененных, а текущая оценка нефтяного сектора, по мнению аналитиков фондового рынка, соответствует стоимости барреля нефти ниже 75%. Другой пример - обыкновенные акции ВТБ, которые подешевели почти в два раза с начала этого года (с 12,52 до 6,67 копеек за одну акцию), не говоря уже о том, что стоимость первичного размещения в мае 2007 года составляла 13,6 копеек.

Лидеры падения среди российских акций (расчеты "АТОНа" на 25.08.2008)

Лопнувший мыльный пузырь кредитного рынка, повышение центробанками процентных ставок в контексте стагфляции, грозящая американским ипотечным гигантам национализация, снижение потребительского спроса в развитых странах - вот лишь некоторые причины падения мировых фондовых индексов. Сообщения о возможном спаде в мировой экономике присутствуют во многих деловых СМИ. Авторитетные аналитики высказывают мнение о том, что экономики стран Большой восьмерки уже находятся на грани рецессии, и неизбежно потянут за собой рынки развивающихся стран. А в России к ситуации очередного мирового финансового спада суммируются еще и политические риски. И здесь главным 'кошмаром' рынка выступил вооруженный конфликт в Южной Осетии. Паники добавило дело "Мечела", напомнившее относительно недавнее банкротство 'ЮКОСа' и ликвидацию РАО "ЕЭС".

Однако война на Кавказе осталась главным кошмаром иностранных инвесторов, которые принялись спешно продавать российские бумаги. Подписание Президентом РФ Дмитрием Медведевым указа о признании независимости республик Абхазия и Южная Осетия вызвало новое падение: рынок дернулся вниз, однако затем последовал отскок. В итоге, за август индекс ММВБ снизился на более чем 13% (данные на 28.08.2008), а индекс РТС упал на 16%.

Масла в огонь добавило заявление премьер-министра Владимира Путина о возможном выходе из не устраивающих Россию соглашений, достигнутых во время переговоров по вступлению в ВТО, а также инициированные Москвой отмена совместных военный учений с НАТО и перенос визита Генерального Секретаря этой организации в Москву.

Рейтинговое агентство Fitch высказало позицию по данному вопросу, отметив, что возникшая напряженность в отношениях между Россией и странами Запада не повлияет на суверенный рейтинг РФ, однако может изменить отношение международных инвесторов не только к инвестициям в Россию (по мнению агентства, могут ухудшиться условия для российских корпоративных заемщиков), но и также может повлиять на инвестиционный климат Украины, Польши и стран Балтии.

"Сохранение суверенного рейтинга, несомненно, поддержит российский фондовый рынок в среднесрочной перспективе. Однако в ближайшее время мы, вероятнее всего, продолжим наблюдать исход иностранного капитала с нашего рынка и, соответственно, снижение стоимости акций российских компаний", - комментируют ситуацию аналитики компании "АТОН".

В результате, многие частные инвесторы, которые долгое время надеялись на разворот вверх, решили взять паузу и понаблюдать за рынком со стороны. "Нервозность", "шторм", "сползание вниз" стали привычными метафорами для характеристики умеренно-пессимистичного фона на биржах. Падение рынков отразилось и на отечественной финансовой системе. В этой ситуации развитие промышленности в России оказывается затруднительным: компаниям не просто сложно привлекать акционерный капитал на развитие бизнеса (например, через IPO), но и приращивать капитал на фондовом рынке, который уже успел зарекомендовать себя в сфере институционального бизнеса как вполне перспективный финансовый инструмент. В результате, капитализация российского рынка снизилась почти на треть, а замедление промышленного роста, в том числе за счет снижения производства нефти и газа, продолжается.

Аналитические команды сходятся в пессимистичных прогнозах или предсказывают боковой тренд на рынке. Так, начальник Аналитического управления "АТОНа" Вячеслав Буньков полагает, что "в связи с ухудшением ситуации на западных финансовых рынках, инвесторы стремятся перевести капиталы в более безопасные рынки (прежде всего, в долговые), к которым Россию отнести никак нельзя. Поэтому сезон деловой активности в этом году вполне может стать сезоном стагнации на фондовом рынке".

Вместе с тем, экономика РФ находится в достаточно устойчивом положении. За 1 квартал 2008 года реальный рост ВВП составил 8,5%, против 8,1% по итогам 2007 года. Сохранение высоких темпов экономического роста связано с государственной политикой последних лет. Так, устоявшийся рост доходов населения в реальном выражении, а также активная инвестиционная политика государства и частного сектора значительно увеличили размер внутренней экономики. Кроме того, спекулятивный рост цен на сырьевые товары (они по-прежнему стоят выше номинала) стал одной из причин возрастания инфляционных тенденций в мировой экономике и сыграл на руку экономике России.

Вместе с тем, не стоит сбрасывать со счетов тот факт, что рынки считаются опережающими индикаторами того, что в скором времени случится с реальным сектором экономики. Поэтому спад, который мы наблюдаем в мировой экономике сегодня, в скором времени может, как бумеранг, вернуться и ударить и по бизнесу, и по конечным потребителям товаров и услуг, нам с вами.